Как сделать запрос в бюро кредитных историй?

Кредитная история (КИ) — список оформленных вами кредитов с описанием того, как вы исполняли по каждому из них обязательства. Такое дело заводится на каждого заемщика при подписании первого кредитного договора. Хранится документ в одном из Бюро кредитных историй.

Проблема, с которой сталкиваются многие люди — поиск того бюро, куда банк передал данные. В России действует несколько организаций, куда передаются сведения о заемщике. В статье вы узнаете, где и как искать свое досье, как долго может быть доступна эта информация и можно ли запросить ее бесплатно.

Сколько хранится информация в БКИ?

Согласно ст.7 ФЗ «О кредитных историях» ваше дело в бюро будет храниться семь лет. После этого его перемещают в архив, где оно сохраняется еще два года, но его уже не будут видеть банки и МФО, поэтому на их решение старые долговые обязательства не отразятся.

Помните, что семь лет — срок не всего досье, а конкретной сделки с кредитором. Поэтому, если у вас есть не самый удачный опыт кредитования семилетней давности, то можете быть спокойны — сведения о нем удалятся. Для многих заемщиков это шанс реабилитироваться в глазах займодателя.

Из чего состоит отчет по кредитам и займам?

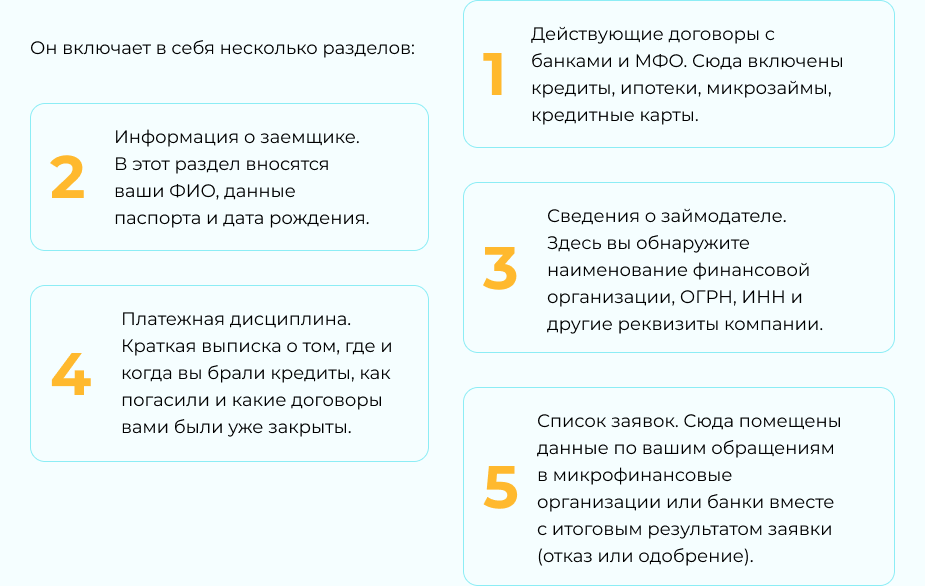

Он включает в себя несколько разделов:

- Действующие договоры с банками и МФО. Сюда включены кредиты, ипотеки, микрозаймы, кредитные карты.

- Информация о заемщике. В этот раздел вносятся ваши ФИО, данные паспорта и дата рождения.

- Сведения о займодателе. Здесь вы обнаружите наименование финансовой организации, ОГРН, ИНН и другие реквизиты компании.

- Платежная дисциплина. Краткая выписка о том, где и когда вы брали кредиты, как погасили и какие договоры вами были уже закрыты.

- Список заявок. Сюда помещены данные по вашим обращениям в микрофинансовые организации или банки вместе с итоговым результатом заявки (отказ или одобрение).

Но, как уже было сказано раньше, чтобы получить такой отчет, нужно сначала найти бюро, куда финорганизации передали информацию по вашим кредитам. Сведения по каждому займу могут находится в разных компаниях. Рассмотрим три способа, как найти свое досье официально.

Запрос в ЦККИ

Центральный каталог кредитных историй или сокращенно ЦККИ — подразделение Центробанка, куда переносят титульную часть КИ, которая касается заимодателя и заемщика. С помощью каталога вы узнаете, в каком именно бюро находится ваша КИ.

Общие сведения доступны по запросу и абсолютно бесплатно. Для этого вам нужно только знать код субъекта КИ, который с 2005 года прописывают в договоре. Если его нет в ваших бумагах, то обратитесь в банк или МФО, в которые обращались за деньгами в последний раз.

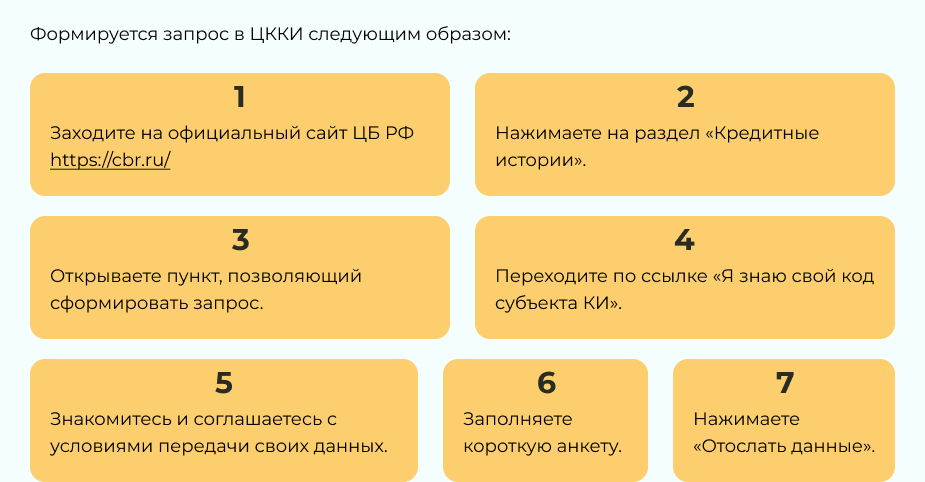

Формируется запрос в ЦККИ следующим образом:

- Заходите на официальный сайт ЦБ РФ https://cbr.ru/.

- Нажимаете на раздел «Кредитные истории».

- Открываете пункт, позволяющий сформировать запрос.

- Переходите по ссылке «Я знаю свой код субъекта КИ».

- Знакомитесь и соглашаетесь с условиями передачи своих данных.

- Заполняете короткую анкету.

- Нажимаете «Отослать данные».

Внимательно вносите сведения о себе в онлайн форму. Особенно, если речь идет о серии и номере паспорта и адреса электронной почты, куда должен прийти ответ на ваше обращение.

Документ присылают примерно через 2 часа. Он представляет собой справку с указанием всех БКИ, в базах которых вы упомянуты. Кроме этого, в документе указаны их юридические и фактические адреса и номера телефонов.

Как запросить КИ через Госуслуги?

Вычислить бюро, в котором вы сможете получить кредитную историю, можно и через портал Госуслуги, если вы завели на нем свой аккаунт. Этот вариант легче предыдущего, так как все ваши персональные данные будут внесены в заявку автоматически.

Ответ придет от Банка России в личный кабинет в течение одного рабочего дня. Услуга предоставляется бесплатно, но стоит помнить, что информация в выписке будет только о БКИ, куда банк или микрофинансовая организация подавала сведения о вас. Не удивляйтесь, что ваша КИ может находиться в разных компаниях.

Далее вам нужно будет пройти регистрацию официально на сайте бюро, где уже вам дадут доступ к вашей кредитной истории. Два раза в год вы имеете право запрашивать КИ бесплатно, но если вы обращаетесь чаще, то вы будете оплачивать услугу. Тарифы определяются БКИ и никак не регулируются государством, поэтому могут быть разными.

Запросить КИ в банке

Последний вариант — обратиться в финансовую организацию, где и заключали договор. В некоторых банках, таких как Сбер, это можно сделать через мобильное приложение или интернет-банкинг. Просто вбейте в поисковике приложения «кредитная история» и действуйте по инструкции.

Если онлайн услуга недоступна, то обратитесь в отделение банка или МФО. Как и в двух предыдущих способах услуга предоставляется бесплатно, но полная информация по КИ будет получена вами в самом бюро.

Заключение

Отслеживание своих обращений к кредиторам — необходимая процедура даже для тех, кто ни разу не обращался за кредитом или займом в финансовые организации. Дело в том, что бывают случаи, когда мошенники каким-то образом получают доступ к вашим персональным данным и оформляют займы на ваше имя. Узнать об этом оперативно не всегда получается, а проверка КИ два раза в год поможет вычислить незаконную операцию.

Получать информацию о кредитоспособности также нужно, если вы планируете взять ипотечный заем в будущем. Крупную сумму денег не одобрят тем, у кого в прошлом имелись просрочки и судебные взыскания. Поэтому держите ситуацию на пульсе и отслеживайте перемещение нежелательной информации в архив спустя семь лет.